En 2022, les marchés émergents vont devoir affronter quelques obstacles sérieux, mais pas insurmontables : inflation élevée, situation financière moins accommodante et poursuite du ralentissement économique chinois. Ces difficultés ont pesé sur les obligations émergentes en 2021, mais nous pensons qu’elles seront résolues début 2022, ce qui renforcera les perspectives pour le reste de l’année.

Le trou d’air en Chine est préoccupant, mais les problèmes de son secteur immobilier semblent moins graves qu’en 2014-15 et la croissance économique mondiale restera supérieure à son potentiel en 2022, ce qui compensera la faiblesse chinoise.

L’amélioration de la communication de la Réserve fédérale américaine devrait permettre un tapering sans coup de sang. La Fed devrait commencer à relever les taux au 2e semestre, mais probablement pas aussi vite que les attentes du marché.

Nous tablons sur une reprise de la compression des spreads entre les titres à haut rendement et investment grade au cours des mois à venir, une fois dissipées les incertitudes. Nous estimons donc que les émetteurs émergents souverains et privés à haut rendement afficheront de bonnes performances en 2022.

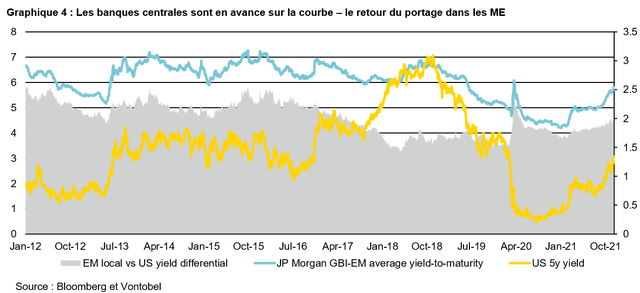

La dette émergente en devise locale a connu une année 2021 difficile, marquée par un dollar fort et par des banques centrales en majorité offensives parmi les marchés émergents. La bonne nouvelle vient du fait que les banques centrales émergentes sont en avance sur la courbe pour le retrait de leurs mesures de relance monétaire, ce qui a augmenté le différentiel de taux d’intérêt en faveur des marchés émergents. Nous pensons que la classe d’actifs offrira des performances positives quand la désinflation commencera au 1er semestre 2022.

Le ralentissement en Chine est-il une source d’inquiétude pour l’économie mondiale ?

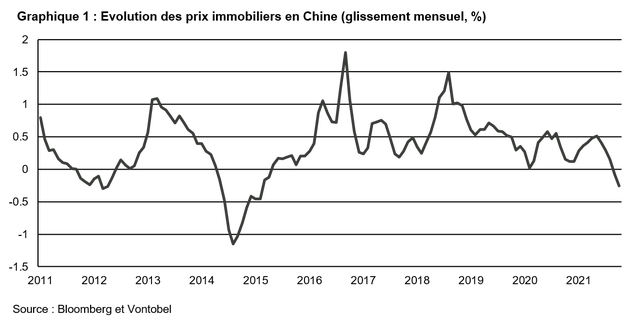

L’économie chinoise ralentit et, au T4 2021, la croissance de son PIB devrait être nettement inférieure aux maigres 4,9% enregistrés en glissement annuel au cours du trimestre précédent. Le durcissement des réglementations et les conditions de crédit imposées aux sociétés immobilières depuis août 2020 afin de tenter de réduire l’endettement excessif dans le secteur expliquent cet essoufflement (voir Evergrande : pas trop grand pour faire faillite pour obtenir plus de détails sur ce sujet). Le tour de vis imposé aux secteurs de l’informatique et de l’éducation cette année a également contribué à une dégradation de la confiance des investisseurs. Les prix des logements sont en recul depuis septembre, ce qui alimente les préoccupations relatives à une décélération prolongée en Chine et ses conséquences pour l’économie mondiale. On peut difficilement rester serein, car l’économie chinoise est la deuxième au monde par la taille et le pays est l’un des principaux marchés émergents. Il y a toutefois de bonnes raisons de penser que la situation sera gérable.

Il est peu probable d’assister à une crise aussi grave qu’en 2014-15

Le secteur immobilier chinois ne fonctionne pas comme une économie de marché, ce qui implique qu’une crise immobilière en Chine a peu de chances d’être aussi forte que celles vécues par les Etats-Unis et l’Espagne au lendemain de la crise financière mondiale. Le secteur public contrôle l’offre de terrains et exerce une influence sur l’offre et le prix des logements. Les achats et les ventes de logements sont strictement réglementés et les ménages ne sont pas excessivement endettés, étant donné que les hypothèques exigent généralement un apport d’environ 30%, et bien davantage pour les résidences secondaires. En outre, le caractère auto-imposé du ralentissement signifie que le gouvernement peut assouplir les politiques en matière de crédit s’il estime que le coût économique d’une réduction du risque moral dans le secteur de l’immobilier devient trop élevé. Nous avons déjà noté plusieurs preuves d’assouplissement politique et d’autres devraient se présenter, ce qui laisse entendre que le creux de l’économie sera atteint au T1 2022. Le ralentissement chinois provoqué par l’immobilier en 2014-15 constitue une bien meilleure référence que la crise des subprimes et, quand bien même, plusieurs facteurs suggèrent que la situation ne sera pas aussi mauvaise.

Sur le plan cyclique, l’économie mondiale est en bien meilleure posture aujourd’hui pour résister à un ralentissement chinois.

En 2014-16, l’économie de la zone euro enregistrait un taux de chômage supérieur à 10% et la région commençait seulement à émerger de sa crise de la dette. Aux Etats-Unis, la croissance était également atone, tandis que les prix des matières premières venaient de s’effondrer, ce qui faisait craindre une période de déflation dans la plupart des pays développés. Aujourd’hui, l’économie mondiale présente un visage différent : la croissance fléchit peut-être, mais elle devrait se maintenir au-dessus de son potentiel dans la majorité des pays, les cibles d’inflation sont dépassées dans la majorité des régions et les prix des matières premières restent élevés après plusieurs années de sous-investissement mondial dans les industries extractives. Les dernières données relatives aux exportations asiatiques ont confirmé que la forte croissance dans le reste du monde compense effectivement le ralentissement chinois. Enfin, aujourd’hui, les valeurs de l’immobilier chinois se situent à un niveau pas trop élevé, équivalent à 22 mois de chiffre d’affaires, alors qu’en octobre 2015, elles étaient plutôt onéreuses et avaient atteint un maximum de 31 mois de chiffre d’affaires. Dès lors, il suffira d’une période de faible investissement dans l’immobilier beaucoup plus courte pour équilibrer le marché en 2022.

Un tapering sans coup de sang

La Fed réduit ses achats d’actifs et pour le moment, les données suggèrent que ce tapering ne sera pas accompagné d’un coup de sang. Pourquoi ? Tout est affaire de communication efficace. A la différence de 2013, le tapering a été précédé d’une bonne communication jusqu’en 2021 et il est totalement intégré aux cours. Nous n’attendons donc que peu de surprises à l’avenir. Fin novembre, le marché avait déjà intégré dans les cours trois hausses de taux d’ici à février 2023, soit un relèvement de 25 points de base par trimestre à compter de mi-2022, dès la fin du tapering. Avec une hausse par trimestre, il reste peu de place pour de mauvaises surprises économiques susceptibles de provoquer un ralentissement de la croissance. La pandémie n’est pas terminée, comme le montre l’apparition d’un nouveau variant. C’est pourquoi nous considérons que la Fed devrait probablement ralentir le rythme de ses hausses. Bien sûr, on ne saurait écarter le risque d’une poursuite de l’inflation élevée en 2022, mais nous y voyons davantage un risque à surveiller qu’un scénario de base.

Les banques centrales des marchés développés commencent à mettre fin à leurs mesures de relance monétaire, mais la situation financière mondiale devrait rester plus accommodante pendant quelque temps. Le tapering de la Fed est uniquement synonyme de réduction des achats d’actifs. La Fed continuera donc l’assouplissement au travers d’achats d’actifs, mais à un rythme plus modéré tous les mois. Les taux d’intérêt réels devraient augmenter dans les pays développés en 2022 avec le ralentissement de l’inflation et le début des relèvements de taux. Toutefois, nous devrons probablement attendre jusqu’à fin 2022 ou 2023 pour que les rendements des bons du Trésor américain repassent en territoire positif. Parallèlement, les banques centrales des marchés émergents ont nettement accéléré le rythme de leurs hausses, ce qui augmente le différentiel de taux d’intérêt en faveur des dettes émergentes.

Les taux d’intérêt en hausse pèseront sur les titres investment grade, mais les spreads du haut rendement sont suffisamment larges pour offrir des performances positives

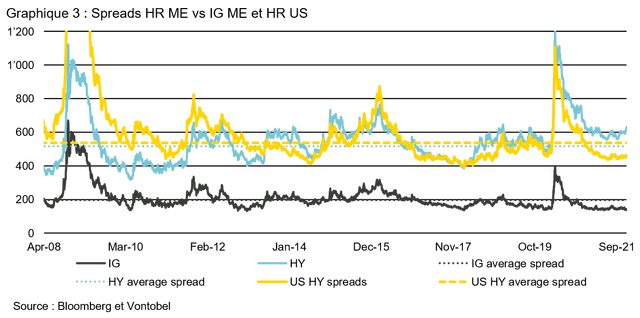

En janvier, nous annoncions que 2021 serait l’année de la surperformance du haut rendement émergent car nous tablions sur un resserrement des spreads entre le haut rendement et la dette investment grade. C’est ce qui s’est produit au cours du premier semestre, mais le haut rendement a sous-performé à partir de la mi-août, lorsque les investisseurs ont commencé à tourner le dos au risque en raison de nombreux facteurs : l’émergence de nouveaux variants du coronavirus, l’inflation alors obstinément élevée, les prévisions de croissance en berne et les défauts dans le secteur immobilier chinois. Malgré le revers observé ces trois derniers mois, le haut rendement génère tout de même de meilleurs résultats depuis le début de l’année dans l’univers des dettes souveraines comme privées des marchés émergents. Malgré tout, les performances ont été plutôt décevantes au niveau de l’indice de référence, puisque le sous-indice du haut rendement souverain des marchés émergents s’affiche à -2,1%, contre -3,6% pour le sous-indice investment grade. Les performances des obligations d’entreprises émergentes ont été meilleures, le sous-indice du haut rendement s’inscrivant à 2,2%, contre -0,4% pour son homologue investment grade.

Il est difficile de savoir quand les investisseurs retrouveront l’appétit pour le haut rendement, mais nous avons de bonnes raisons de penser que cela ne tardera probablement pas. Tout d’abord, les spreads du haut rendement émergent sont nettement supérieurs à leurs niveaux moyens (voir graphique 3), tandis que les spreads entre les hauts rendements américain et émergent sont proches de leurs niveaux historiques les plus étroits. Contrairement à ce que les cours sur certains marchés annoncent, l’économie mondiale n’est pas encore entrée dans une dynamique typique de fin de cycle, qui voit les banques centrales « pousser » l’économie dans la récession en relevant leurs taux et en durcissant les politiques monétaires. La croissance mondiale restera, au contraire, bien supérieure à son potentiel tout au long de 2022, malgré la décélération actuelle par rapport au très haut niveau enregistré au T2 2021, pour se rapprocher de la croissance potentielle. Par ailleurs, l’inflation va probablement retrouver un rythme proche des cibles des banques centrales. En résumé, le risque de conditions financières trop draconiennes, qui compliqueraient les possibilités de refinancement des émetteurs de titres à haut rendement, semble faible, pour le moment et pour les trimestres à venir.

Les préoccupations au sujet des défauts pèsent également sur les obligations souveraines à haut rendement avec le durcissement progressif des politiques monétaires mondiales. Si ces inquiétudes sont légitimes pour les titres souverains dans des pays très fortement en difficulté comme le Sri Lanka et l’Ethiopie, nous pensons qu’elles sont exagérées quand elles portent sur l’ensemble de l’univers du haut rendement, dont ces deux émetteurs ne représentent qu’une petite part. Selon nous, la majeure partie des défauts liés au Covid est à présent derrière nous. Les défauts augmentent généralement au début d’une crise, car les restructurations permettent aux émetteurs de repousser les remboursements de leur dette jusqu’à retrouver leurs niveaux de revenus. Nous sommes aujourd’hui dans une phase plus avancée de la reprise, dans laquelle les chiffres d’affaires ont déjà clairement rebondi (parfois jusqu’à retrouver leur niveau antérieur) et les défauts sont le plus souvent marginaux à ce stade du cycle. Enfin, l’un des éventuels éléments déclencheurs d’une hausse de l’appétit pour le risque est le très probable ralentissement de l’inflation au 1er semestre 2022, qui devrait rassurer les investisseurs quant à la poursuite de conditions financières souples, même si elles seront moins accommodantes qu’aujourd’hui.

La dette d’entreprise émergente reste bien positionnée dans un contexte de hausse des taux

En adoptant une perspective top-down, la dette d’entreprise émergente reste bien positionnée pour offrir des performances positives dans un contexte de rendements en hausse, compte tenu de la duration plus courte de son indice de référence (4,63 ans) par rapport l’indice de référence de la dette souveraine en devise forte (7,91 ans). Une duration plus courte implique une sensibilité inférieure des cours aux taux d’intérêt, ce qui explique en partie la surperformance de la dette privée émergente par rapport à la dette souveraine en devise forte depuis le début de l’année (+0,7% contre -2,7%).

Avec un recul de près de 25% depuis fin mai, le secteur immobilier chinois fait figure d'épouvantail pour les perspectives de la dette d’entreprise émergente. Après une telle correction, il n’est plus question de se demander si nous allons enregistrer d’autres défauts dans le secteur, car ils sont probables. Le problème est qu’il existe de nombreuses sociétés immobilières solides dont les obligations apparaissent en difficulté, mais qui ne devraient pas faire défaut. De plus, dans bien d’autres cas, les obligations s’échangent à des cours qui sont inférieurs aux valeurs de recouvrement en raison de ventes forcées. Nous considérons donc que le secteur immobilier chinois présente des opportunités aux investisseurs actifs qui disposent de ressources suffisantes pour évaluer la probabilité d’un défaut et estimer les valeurs de recouvrement de chaque société.

La dette émergente en devise locale connaîtra donc probablement un sort différent en 2022

La dette émergente en devise locale a connu une très mauvaise année 2021. Son indice de référence (GBI-EM GD) a cédé 10% en glissement annuel, laminé par le renforcement du dollar et les relèvements de taux auxquels les banques centrales des marchés émergents ont procédé, parfois de façon agressive, pour lutter contre l’inflation. Les planètes commencent à s’aligner pour permettre à la classe d’actifs de connaître un sort différent en 2022. L’heure n’est pas encore tout à fait venue, mais nous estimons que c’est l’affaire de quelques mois. Voici pourquoi. Tout d’abord, les banques centrales sont en avance sur la courbe pour le retrait de leurs mesures de relance monétaire. La Fed devrait commencer à augmenter ses taux au 2e semestre 2022, mais la plupart des banques centrales émergentes ont déjà commencé depuis plusieurs mois maintenant. Ensuite, l’inflation a été plus forte et plus durable que prévu en 2021 dans la plupart des marchés émergents. Cela dit, comme les prix des matières premières se stabilisent, les conditions d’accès au crédit se durcissent et les effets de base s’estompent, l’inflation devrait logiquement ralentir en 2022, ce qui contribuera à rapprocher les taux d’intérêt réels de niveaux plus acceptables dans l’ensemble des marchés émergents. Enfin, le différentiel de taux d’intérêt entre les marchés émergents et la Fed s’affiche déjà à son plus haut niveau depuis mi-2017 et il continuera d’augmenter étant donné que les banques centrales émergentes vont poursuivre le relèvement de leurs taux au cours des prochains mois. Nous pensons qu’il ne faudra plus que quelques mois pour que la désinflation commence véritablement et que les banques centrales des marchés émergents arrivent au bout de leur cycle de resserrement. Quand ce moment approchera, l’opinion sur la dette émergente en devise locale devrait s’améliorer.

Notre perspective pour 2022 est donc positive. Si nous sommes, dans l’ensemble, d’accord avec d’autres commentateurs des marchés au sujet des principales difficultés que l’économie, et donc les secteurs des obligations émergentes, devra surmonter au cours de l’année, nous estimons qu’elles seront gérables et que les investisseurs actifs pourront trouver des opportunités dans chacun des secteurs obligataires émergents. De faibles valorisations impliquent qu’une fois dissipée l’incertitude, la reprise des actifs obligataires des marchés émergents sera relativement solide, notamment dans l’univers du haut rendement.

Par Carlos de Sousa, Emerging Markets Strategist and Portfolio Manager

Pour accéder au site, cliquez ICI.