Ne manquez pas le point marché de CPR AM.

Zone euro :

L’inflation totale accélère nettement en août 2021, atteignant 3,0% après 2,2% en juillet, plus haut depuis 2011 ! Toutes les composantes participent à la hausse sur le mois avec notamment une forte accélération des prix des biens industriels hors énergie (+2,7% en glissement annuel). Cela conduit à une nette accélération de l’inflation core qui atteint 1,6% au plus haut depuis 2012. Cette hausse est quasi-générale dans la zone euro avec une inflation qui accélère dans 17 des 19 pays et qui reste stable dans les 2 autres. Plusieurs facteurs comme la réouverture, les baisses de TVA en 2020, les changements de poids dans les indices d’inflation, la hausse de la taxe carbone et des prix de l’électricité dans plusieurs pays de la zone vont maintenir une inflation élevées jusqu’à la fin de l’année.

Allemagne :

L’emploi a progressé de +0,2% sur le mois de juillet 2021 soit +105 000 personnes en emploi et de +231 000 (+0,5%) sur un an. C’est le 3ème mois consécutif de fortes créations d’emplois mais néanmoins, il reste 449 000 emplois en moins (-1,0%) par rapport au niveau de février 2020. Le taux de chômage a baissé de 3,7% en juin 2021 à 3,6% en juillet 2021.

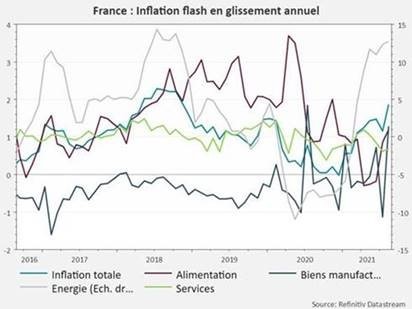

France :

- Selon l’estimation provisoire de l’INSEE, l’inflation augmenterait de 1,2% en juillet 2021 à 1,9% en août 2021. Cette hausse de l’inflation s’explique par une accélération des prix de l’énergie (12,7% après 12,3%) et de l’alimentation (1,2% après 0,9%) mais également au rebond des prix des biens manufacturés (+1,3% après -1,1%) avec la fin des soldes d’été. Les prix des services progressent également un peu (+0,7% après +0,6%) du fait de l’augmentation des prix des transports.

- La croissance du PIB au 2ème trimestre 2021 est revue à +1,1% (0,9% dans la 1ère estimation) par rapport au trimestre précédent. L’acquis de croissance pour 2021 atteint 4,8% et le PIB est désormais 3,2% en dessous du niveau du T4 2019. L’INSEE met en avant le dynamisme de l’investissement sur le trimestre (+2,4%) qui dépasse son niveau d’avant crise. Les dépenses de consommation des ménages se redressent également (+1,0 % après 0,0 %), mais restent nettement en deçà de leur niveau d’avant crise (–5,9 % par rapport au T4 2019). Les importations croissent plus fortement (+1,7 %) que les exportations (+1,0 %) ce qui conduit le commerce extérieur à avoir une contribution négative à la croissance du PIB (–0,2 point).

Le revenu disponible brut des ménages a rebondi au 2ème trimestre (+0,8% après -0,1%) grâce à l’augmentation de la masse salariale reçue par les ménages et l’augmentation des prestations sociales tandis que les montants versés au titre du chômage partiel baissent à nouveau. Le pouvoir d’achat du RDB des ménages rebondit (+0,6% après -0,9%) et dépasse de 1,4% son niveau d’avant crise.

Le nombre d’heures travaillées augmente de 1,2% au 2ème trimestre mais demeure 5,4% en dessous du niveau du T4 2019.

Le taux de marge des sociétés non financières diminue légèrement à 35,4 % après 35,9 % au 1er trimestre mais reste bien au-dessus de son niveau des années précédentes. Cette baisse du 2ème trimestre est principalement due à la diminution des versements du Fonds de solidarité aux entreprises.

Enfin, le besoin de financement des administrations publiques diminue de nouveau, de 0,2 point et s’établit à 9,6 % du PIB, après 9,8 % au 1er trimestre 2021, et 9,1 % en 2020. Cette amélioration du déficit public provient d’une légère hausse des recettes (+0,2 %) liée au rebond de l’activité économique (hausse des recettes de TVA et des cotisations sociales). Les dépenses sont quant à elle stables.

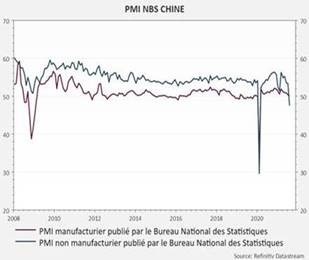

Chine :

Très net ralentissement des PMI publiés par le NBS pour le mois de juillet, affecté par la recrudescence des cas de covid.

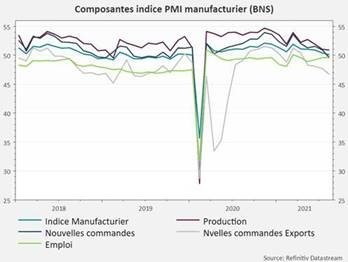

L’indice manufacturier recule de 50 ,4 à 50,1 en août. Toutes les composantes reculent à l’exception de celle de l’emploi qui reste stable. En particulier les nouvelles commandes repassent en dessous de 50 à 49,6, et les nouvelles commandes à l’exportation reculent plus nettement encore (46,7 après 47,7) pour atteindre un plus bas depuis juin 2020. Selon le NBS il demeure de très très fortes disparités sectorielles en août, avec notamment un secteur de l’énergie et de l’automobile dont l’activité se contracte.

Surtout l’indice non manufacturier repasse en dessous des 50, zone de contraction de l’activité, à 47,5 en août après 53,3 en juillet. Les fermetures partielles d’activité liées à la recrudescence de la pandémie dans le pays expliquent selon le NBS cette chute ! Le PMI services chute de 52,5 en juillet à 45,2 en août. La chute est concentrée dans les services à forte interaction sociale. La composante construction continue de bien se comporter, avec un indice PMI à 60,5 en août après 57,5 en juillet. Rappelons que juillet avait été affecté par les intempéries.

Les indicateurs de prix se replient également signalant un peu moins de tensions inflationnistes, même si dans certains secteurs les prix restent sur des niveaux très élevés.

Selon le NBS, le ralentissement de l’activité est plus concentré dans les grandes entreprises, et la reprise continue dans les plus petites, même si le PMI de ces dernières reste en zone de contraction de l’activité.

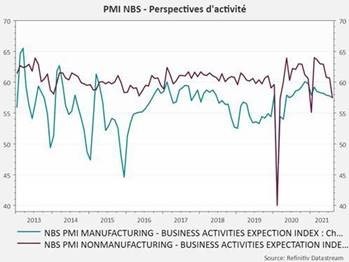

Les perspectives d’activité reculent dans tous les secteurs.

Japon :

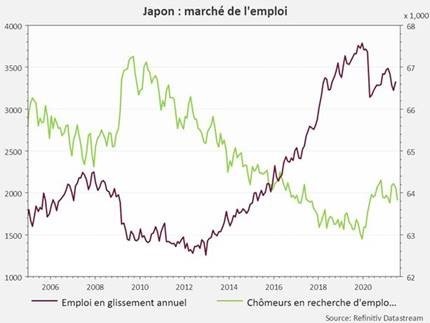

L’activité industrielle résiste au retour de la question sanitaire. La production industrielle recule de 1,5% sur le mois de juillet. Toutefois cette baisse reste contenue après la forte hausse enregistrée en juin (+6,5%). Les livraisons et les stocks baissent de 0,6% sur le mois. En niveau la production reste encore inférieure à son niveau d’avant crise, mais de manière marginale. 9 des 15 secteurs d’activité couverts par cette statistiques enregistrent des baisses d’activité, dont l’automobile, les machines électriques, les biens de communication électroniques. L’appréciation du gouvernement reste à "industrial production is picking up." Le METI anticipe une stabilisation de l’activité industrielle en août.Amélioration pour le 2ème mois consécutif sur le marché du travail. Le taux de chômage recule en juillet, de 2,9 à 2,8%. Le nombre d’offre d’emploi rapporté aux demande progresse sur le mois (1,15). Le nombre de personnes occupant un emploi progresse de nouveau pour atteindre +420 000 personnes sur le mois, effaçant la baisse du printemps. La population active progresse de 280 000 traduisant enfin un retour sur le marché du travail de personnes qui l’avaient quitté.

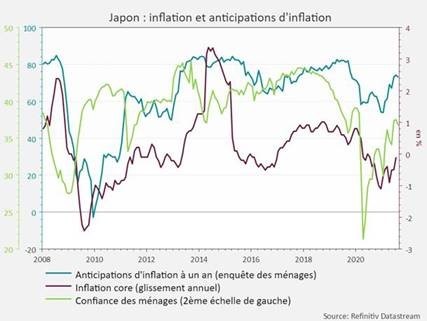

Mais la confiance des ménages continue de s’effriter. L’indice de confiance passe de 37,5 en juillet à 36,7 en août. Les 4 sous composantes reculent également. La situation sanitaire pèse toujours sur le moral des ménages. Contrairement à ce que l’on observait depuis 3 mois, les anticipations d’inflation des ménages à 1 an se replient en août.

Etats-Unis :

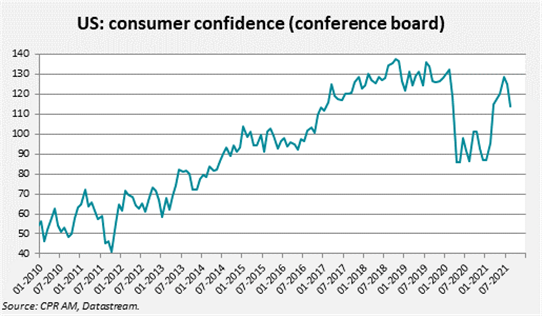

L’indice de confiance des consommateurs du Conference Board chute nettement en août, lui aussi, à l’instar de l’indice de l’Université du Michigan. C’est surtout la composante « anticipations » qui baisse. La part des sondés disant que les emplois sont difficiles à trouver reste extrêmement basse et cohérente avec des niveaux de fin de cycle. L’économiste en charge de l’enquête lie ce regain de pessimisme à la propagation du variant delta aux Etats-Unis mais aussi dans une moindre mesure à la hausse du prix de l’essence et de l’alimentation.

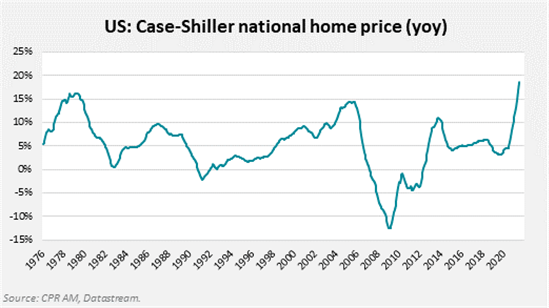

L’indice de prix immobilier Case-Shiller progresse de 18,6% en glissement annuel en juin, le chiffre le plus élevé depuis que la série existe (1975).

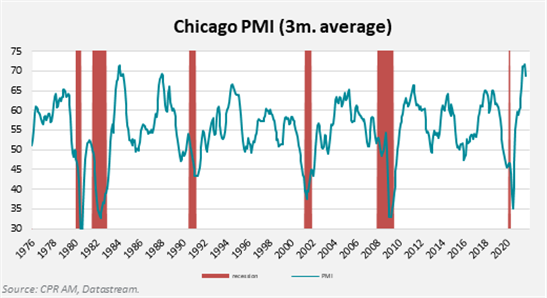

Le PMI de Chicago baisse légèrement en août, en passant de 73,4 à 66,8 mais reste dans la fourchette haute de ses valeurs des 45 dernières années.

Canada :

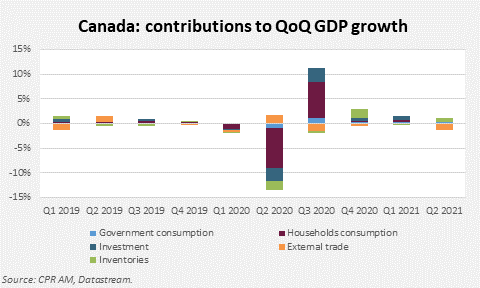

Le PIB déçoit fortement au T2, en se contractant de 1,1% contre un consensus à +2,5%. Le Canada avait connu une 2ème vague particulièrement forte au T2. La consommation des ménages est en quasi-stagnation. Le commerce extérieur contribue très négativement.

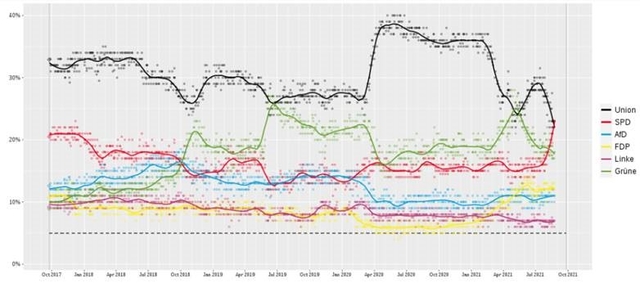

Graphique du jour : dans la moyenne des sondages, le SPD vire en tête

Pour accéder au site de CPR AM, cliquez ICI.